Basel III stellt ein "Gesundheitsaufbauprogramm" für die Banken bis 2020 dar, das ausreichend lange Fristen vorsieht, um "Herzinfarkte wegen eines zu schnellen Trainingsbeginns" auszuschließen.

Zentrale Zielsetzung ist die weitere Stabilisierung des globalen Banksystems durch mehr von den Kreditinstituten zu hinterlegendes Eigenkapital. Die neuen verschärften Eigenkapital- und Liquiditätsregeln treten schrittweise ab 2013 bis 2019 in Kraft. Als Basis dienen die seit 2007 in Deutschland umgesetzten Regeln nach Basel II.

Am 16. Dezember 2010 hat der Baseler Ausschuss einen ausformulierten Regeltext für das Basel-III-Rahmenwerk veröffentlicht, dessen nationale rechtliche Umsetzung bis Ende 2012 abzuschließen ist.

I. Eigenkapital

Das Ziel der neuen Eigenkapitalanforderungen ist die Stärkung von Quantität und Qualität des Eigenkapitals. Dazu wurden folgende Vorschriften beschlossen:

- Das harte Kernkapital (Core Tier 1) besteht nur noch aus Stammkapital und Gewinnrücklagen

- Zur Anerkennung als hartes Kernkapital müssen 14 Anforderungen erfüllt sein (u.a. Kapital ist nachrangig zu allen anderen Formen der Finanzierung, steht unbegrenzt zur Verfügung und kann ohne jegliche Einschränkungen für die Kompensation von Verlusten genutzt werden)

- Die Kriterien für erweitertes Kernkapital (Additional Tier 1) und Ergänzungskapital (Tier 2, z.B. Genussrechte und langfristige nachrangige Verbindlichkeiten) werden verschärft und ebenfalls anhand von Anforderungskatalogen erfasst

- Drittrangmittel (Tier 3) fallen als anrechnungsfähiges bankaufsichtliches Eigenkapital komplett weg

- Einführung von Antizyklischem Puffer und Kapitalerhaltungspuffer: siehe Kapitel III. Zyklik und Flexibilität

- Aufschläge für systemrelevante Großbanken: siehe Kapitel VI. Systemrelevante Großbanken

Kritik an den Regelungen:

Die Abschaffung von Drittrangmitteln ist ein großer Streitpunkt bei den deutschen Banken, weil Marktpreisrisiken somit mit härterem Kapital unterlegt werden müssen.

Ein weiteres großes Problem in Deutschland stellen die stillen Einlagen dar. Diese werden bei Aktiengesellschaften ab 2013 nicht mehr als Kernkapital akzeptiert. Für Nicht-Aktiengesellschaften (u.a. Landesbanken, Sparkassen, Genossenschaften) soll eine 10-jährige Übergangsfrist gelten: bis 2023 werden stille Einlage noch anerkannt, aber mit sinkenden Anteilen (jedes Jahr wird 10 % weniger anrechnungsfähig sein).

Die Diskussion zu den stillen Einlagen ist aber noch nicht beendet: Der Entwurf der entsprechenden EU-Verordnung weicht hier vom Vorschlag des Baseler Ausschusses ab.

Neuregelung der Eigenkapitalbestandteile:

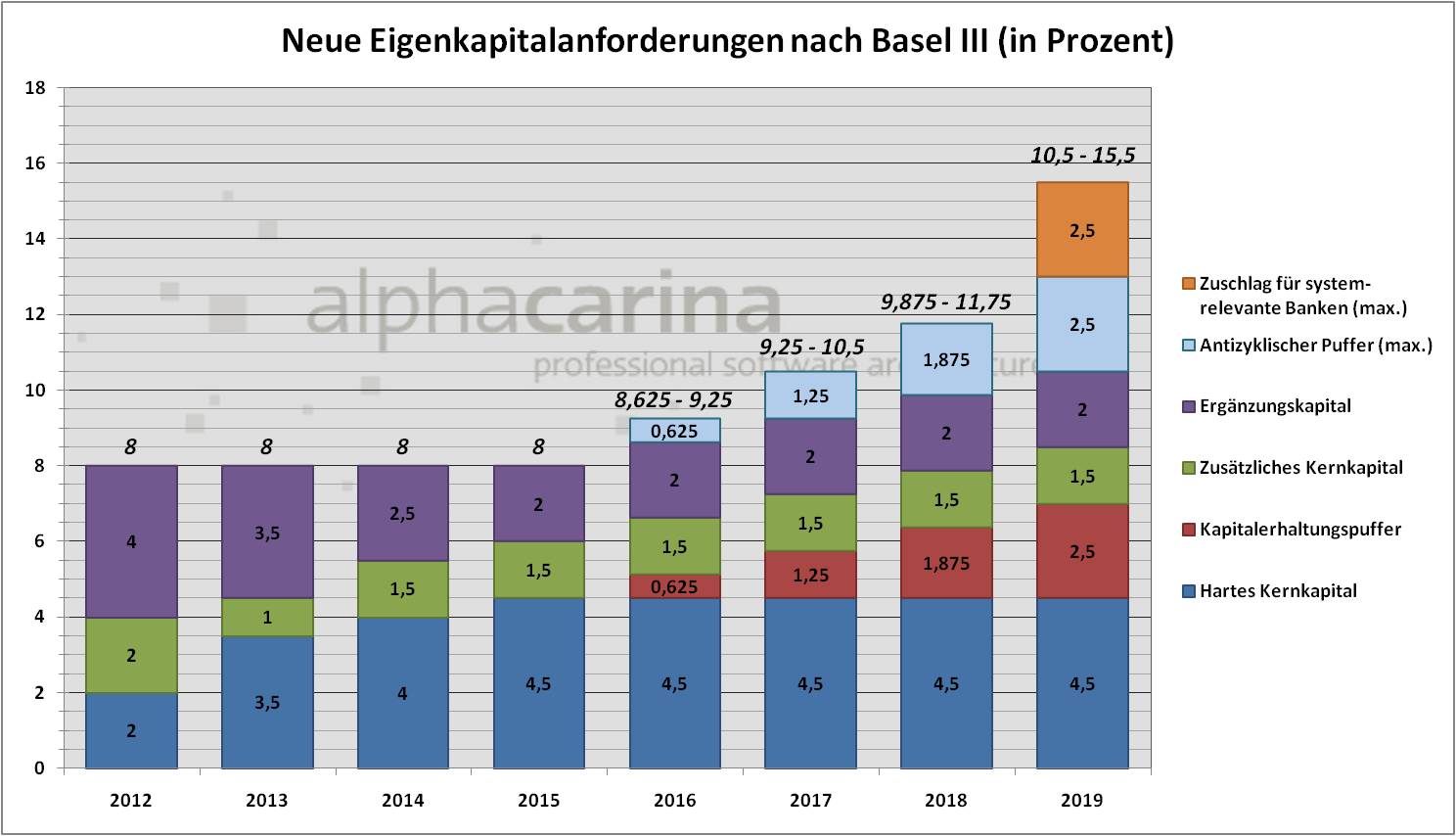

In der folgenden Abbildung sind die einzelnen Bestandteile der Eigenkapitalanforderungen nach Basel III aufgeführt. Oberhalb jedes Balkens steht der mögliche Eigenkapital-Prozentsatz für jedes Jahr:

(zum Vergrößern auf die Abbildung klicken)

II. Risikoabdeckung

a. Handelsbuch

Erweiterung der Berechnungsmethoden: Einführung eines Stress-Value-at-Risk zur Ermittlung des Krisen-Risikobetrags, der die erwartete Wertänderung des aktuellen Portfolios in einer gestressten Marktsituation abschätzt (wird durch die CRD III zum 31.12.2011 umgesetzt)

b. Verbriefungen

Die Eigenkapitalanforderungen für Wiederverbriefungen (Verbriefungstransaktionen, deren verbrieftes Portfolio mindestens eine Verbriefungsposition enthält) werden erhöht und die Offenlegungsanforderungen werden verschärft (wird durch die CRD III zum 31.12.2011 umgesetzt).

- Einführung erhöhter Risikogewichte für Wiederverbriefungspositionen im KSA und im IRBA

- Mindestrisikogewicht für Wiederverbriefungen in Höhe von 20 %

- Wiederverbriefungspositionen müssen stets mit einem ELGD („forderungsgewichtete durchschnittliche Verlustquote bei Ausfall“) von 100 % angesetzt werden

c. Kontrahentenausfallrisiko

Das Kontrahentenausfallrisiko (Counterparty Credit Risk, CCR) beinhaltet das Risiko, dass der Kontrahent einer Transaktion vor der endgültigen Abwicklung der resultierenden Zahlungsverpflichtungen ausfällt.

- Einführung einer Kapitalanforderung für das Risiko einer Bonitätsänderung der Gegenpartei (Credit Valuation Adjustment, CVA) bei OTC-Derivaten, die nicht über einen zentralen Kontrahenten (Central Counterparty, CCP) abgewickelt werden (OTC = außerbörslicher Handel)

- Anpassung der Korrelations-Formel aus der Basel II-Rahmenvereinbarung: Bei der Berechnung der Korrelation wird ein zusätzlicher Faktor eingeführt, der sog. Asset-Value-Correlation-Faktor (AVC-Faktor). Anzusetzen ist dieser Faktor in Höhe von 1,25 für alle Forderungen an beaufsichtigte Finanzinstitute mit einer Bilanzsumme von mindestens 100 Mrd. USD sowie unbeaufsichtigte Finanzinstitute unabhängig von ihrer Größe.

- Entwicklung von Stresstests und Szenarioanalysen zur Identifizierung von Risikopositionen, die mit einem erheblichen allgemeinen Korrelationsrisiko behaftet sind

Weiterer geplanter Anreiz zur Abwicklung von OTC-Derivaten über (sichere) zentrale Kontrahenten: Alle zentralen Kontrahenten, die die neuen Grundsätze für die Finanzmarkt-Infrastruktur (veröffentlicht durch das CPSS und die IOSCO im März 2011) erfüllen, gelten als „qualified CCP“ und erhalten ein reduziertes Risikogewicht von 2 %. Werden die vorgegebenen Standards nicht erfüllt, so werden die gängigen Risikogewichte herangezogen.

Für diese Regelung wird ein gesonderter Konsultationsprozess durchgeführt, mit dessen Ergebnissen zum Jahresende 2011 gerechnet wird.

III. Zyklik und Flexibilität

Antizyklischer Puffer:

Zur Verhinderung von prozyklischen Effekten nach Basel II wird ein antizyklischer Puffer eingeführt. Dieser kann von 0 % bis zu 2,5 % hartes Kernkapital betragen. Durch den antizyklischen Puffer hat die nationale Aufsichtsbehörde die Möglichkeit, ein übermäßig hohes Kreditwachstum einzudämmen. Änderungen in der Höhe des Puffers müssen von der Aufsicht 12 Monate vorher bekannt gegeben werden.

Kapitalerhaltungspuffer:

Zur weiteren Stabilisierung des Bankensektors wird ein Kapitalerhaltungspuffer etabliert. Er beträgt permanent 2,5 % hartes Kernkapital und erhöht somit die Kernkapitalquote eines Finanzinstituts.

Die beiden Kapitalpuffer sollen ab dem Jahr 2016 über einen Zeitraum von drei Jahren eingeführt werden und zum 1.1.2019 vollständig in Kraft treten.

Auswirkungen der Beanspruchung des Kapitalerhaltungspuffers:

In Krisensituationen darf eine Bank den Kapitalerhaltungspuffer beanspruchen und hat mit keinen harten Sanktionen zu rechnen, solange weitere aufsichtliche Mindestquoten eingehalten werden. Es erfolgt dann jedoch eine Einschränkung bei der Gewinnverwendung: Banken werden dazu verpflichtet, Teile des Gewinns oder ihren kompletten Gewinn einzubehalten, um ihre Kapitalbasis wieder zu stärken. In diesem Fall können natürlich keine bzw. nur geringere Dividenden ausgeschüttet werden.

IV. Verschuldungsquote

Leverage Ratio (Höchstverschuldungsquote):

Die Leverage Ratio ist definiert als das Verhältnis des regulatorischen Eigenkapitals zu den Bilanzaktiva zzgl. außerbilanzielle Positionen. In einer ersten Testphase soll die Leverage Ratio auf 3 % festgelegt werden, d.h. Banken können sich mit dem 33-fachen ihres Kernkapitals verschulden.

Das Ziel der Einführung der Höchstverschuldungsquote ist die Begrenzung des Aufbaus von Verschuldung im Bankensektor und die Etablierung zusätzlicher Schutzmaßnahmen gegen das Risiko von Fehler bei der Verwendung von bankinternen Risikomodellen.

Wegen einiger offener Punkte wurde zunächst eine Beobachtungsphase von 2013 bis Ende 2017 beschlossen, um die Angemessenheit und die Entwicklung der wesentlichen Elemente der Verschuldungsquote analysieren zu können.

V. Liquidität

a. Liquidity Coverage Ratio (LCR):

Zur Sicherstellung einer jederzeitigen, kurzfristigen Zahlungsfähigkeit einer Bank in einem Stressszenario über einen Zeitraum von 30 Tagen soll in Zukunft die Liquidity Coverage Ratio (LCR) dienen.

![]()

Als Termin für die Einführung der LCR wurde der 1.1.2015 beschlossen. Dieser "Liquiditätspuffer" stellt insbesondere sicher, dass den Instituten im Falle eines akuten Liquiditätsschocks ausreichend Zeit zur Verfügung steht, um kurzfristige Anpassungsmaßnahmen zu ergreifen. Dabei werden hohe Anforderungen an die hochliquiden Aktiva des Liquiditätspuffers gestellt: neben Barmitteln und Zentralbankguthaben werden nur wenige hochqualitative Wertpapiere akzeptiert.

b. Net Stable Funding Ratio (NSFR):

Zur Verbesserung der strukturellen Liquidität der Banken und Sicherstellung eines Mindestbestands an langfristiger Finanzierung (mit einem Zeithorizont von einem Jahr) wird die Net Stable Funding Ratio (NSFR) berechnet.

![]()

Die NSRF wird zum 1.1.2018 eingeführt und stellt eine mittelfristig ausgerichtete strukturelle Liquiditätsquote dar. Durch die Überwachung dieser Kennzahl sollen Refinanzierungslücken über den Liquiditätspuffer hinaus vermieden werden. Unter "Stabile Passiva" werden hier Refinanzierungsmittel mit einer zuverlässigen Verfügbarkeit von mindestens einem Jahr verstanden.

c. Weitere Beobachtungskennziffern (Monitoring Tools):

Vertragliche Laufzeitinkongruenz:

Gegenüberstellung der Liquiditätszu- und -abflüsse aus allen bilanziellen und außerbilanziellen Geschäften entsprechend deren jeweiligen vertraglichen Restlaufzeiten (wie viel Liquidität müsste die Bank beschaffen, wenn sämtliche Abflüsse zum frühestmöglichen Zeitpunkt eintreten?)

Konzentration der Refinanzierung:

1. Identifizierung von Großkundenmitteln, die so bedeutend sind, dass ein Rückzug der betreffenden Mittel Liquiditätsprobleme auslösen könnte;

- Finanzierungsverbindlichkeiten gegenüber jeder bedeutenden Gegenpartei bzw. Gruppe verbundener Gegenparteien > 1 % der Bilanzsumme

- Finanzierungsverbindlichkeiten aus jedem einzelnen bedeutenden Instrument/Produkt bzw. Gruppe ähnlicher Instrumente/Produkte > 1 % der Bilanzsumme

2. Zur Erfassung von strukturellen Währungsinkongruenzen liefern Banken eine Aufstellung der Aktiv- und Passivbeträge in jeder bedeutenden Währung. Dabei gilt eine Währung als „bedeutend“, wenn die zusammengefassten Verbindlichkeiten in dieser Währung 5 % oder mehr der Gesamtverbindlichkeiten der Bank ausmachen.

Verfügbare unbelastete Vermögenswerte:

Eine Bank meldet den Betrag, die Art und den Standort verfügbarer lastenfreier Aktiva, die potentiell als Sicherheit zur besicherten Kreditaufnahme am Sekundärmarkt bzw. im Rahmen der Einlagefazilitäten bei Zentralbanken eingesetzt werden können.

LCR für bedeutende Währungen

Banken sollen die LCR auch in bedeutenden Währungen überwachen, um potenzielle Probleme mit Währungsinkongruenzen besser erfassen zu können.

![]()

In jedem Land kann die Bankenaufsicht Mindestquoten für die Fremdwährungs-LCR festlegen, bei deren Unterschreiten sie zu informieren ist.

Marktbezogene Beobachtungsgrößen

Als Frühwarnindikatoren für potenzielle Liquiditätsengpässe werden hochfrequente Marktdaten eingesetzt, bei denen keine oder nur geringe zeitliche Verzögerung besteht.

Verschiedene Ebenen von Daten:

- Marktweite Informationen (z.B. Aktienmärkte, Geld-, Devisen-, Rohstoffmärkte)

- Informationen zum Finanzsektor (Daten der Aktien- und Schuldtitelmärkte für den Finanzsektor generell und für bestimmte Untergruppen des Finanzsektors, einschl. Indizes)

- Bankspezifische Informationen (z.B. Aktienkurse, Geldmarktpreise, das Preis-Rendite-Verhältnis von Schuldverschreibungen und/oder nachrangigen Schuldtiteln der Bank am Sekundärmarkt)

VI. Systemrelevante Großbanken

Der Baseler Ausschuss hat am 25.6.2011 beschlossen, dass systemrelevante Großbanken, die sogenannten G-SIBs (global systematically important banks) oder SIFIs (systematically important financial institutes), künftig ihre Risiken je nach Kategorie-Zuordnung mit zusätzlichen 1,0 % bis 2,5 % Eigenkapital unterlegen müssen. Das bedeutet also bis zu 9,5 % hartes Eigenkapital im Vergleich zu 7 % für "Normalbanken".

Die beschlossenen Eigenkapital-Zuschläge für systemrelevante Großbanken treten zum 1.1.2019 in Kraft.

Fünf Kriterien für die Höhe des Zuschlags:

- Größe (size)

- Vernetztheit (interconnectedness)

- Bedeutung für das internationale Bankensystem (lack of substitutability)

- globale Reichweite (global (cross-jurisdictional) activity)

- Komplexität (complexity)

Der internationale Finanzstabilitätsrat hat im Juli 2011 bekannt gegeben, dass weltweit 28 Großbanken mit den verschärften Eigenkapitalvorschriften rechnen müssen. Experten erwarten, dass die Deutsche Bank zu der Gruppe von Kreditinstituten gehört, die den maximalen Zuschlag von 2,5 Prozentpunkten aufbringen muss. Auch die Commerzbank soll als systemrelevant eingestuft werden.